Ngành ngân hàng Mỹ bất ngờ báo tin “sấm sét” lớn! Nợ bất động sản rung chuyển thị trường, Vàng trú ẩn an toàn đã giảm trở lại sau khi chạm mức 2.030, đầu cơ giá tăng Bitcoin tiếp cận 53.000

Bản tin tài chính FX168 (Hồng Kông) đưa tin vào thứ Tư (21 tháng 2), chỉ số đô la Mỹ tạm dừng ở mức 104,05, vàng trú ẩn an toàn đã giảm trở lại sau khi chạm mức 2.030 đô la và xu hướng tăng giá Bitcoin đã từng đạt gần 53.000 đô la, tiếp theo đó là sự thoái lui do thanh lý 50 triệu USD tiền mua có đòn bẩy. Ngân hàng Cộng đồng New York (NYCB) lao dốc khiến các cơ quan quản lý ngân hàng Hoa Kỳ tiến hành kiểm tra sức khỏe, do các khoản cho vay bất động sản thương mại khó đòi đã vượt quá mức dự phòng tổn thất của các ngân hàng lớn nhất nước Mỹ khi các khoản thanh toán trễ đối với văn phòng, trung tâm mua sắm và các tài sản khác tăng mạnh.

Reuters đưa tin, trích dẫn nhiều nguồn tin, các cơ quan quản lý ngân hàng Hoa Kỳ đang hỏi các ngân hàng khu vực xem liệu họ có phải đối mặt với bất kỳ hậu quả nào từ các vấn đề ngân hàng cộng đồng ở New York hay không, điều đó cho thấy mối lo ngại về sức khỏe của ngành vẫn còn. #khủng hoảng ngân hàng#

(Nguồn:Reuters)

2 giám đốc điều hành ngân hàng cho biết các ngân hàng đã nói chuyện với các cơ quan quản lý, bao gồm Văn phòng Kiểm soát Tiền tệ, Tổng công ty Bảo hiểm Tiền gửi Liên bang và các cơ quan ngân hàng nhà nước. Các nguồn tin tiết lộ rằng vào ngày 31 tháng 1, Ngân hàng Cộng đồng New York đã báo cáo thu nhập đáng thất vọng và cắt giảm cổ tức.

Các chủ ngân hàng cho biết các cuộc trò chuyện bao gồm các cơ quan quản lý hỏi các ngân hàng về tính thanh khoản của họ và liệu họ có thấy bất kỳ tác động nào đến dòng tiền gửi hay mối lo ngại từ khách hàng hay không. Các nhà điều hành lưu ý rằng họ chưa thấy bất kỳ hoạt động bất thường nào, một người mô tả hành động này là xác nhận những gì cơ quan quản lý đã biết.

Các cuộc trò chuyện cho thấy các cơ quan quản lý vẫn lo ngại về các ngân hàng nhỏ hơn khi sự sụp đổ của Ngân hàng Thung lũng Silicon và các ngân hàng cỡ trung khác vào năm 2023 làm dấy lên lo ngại về sức khỏe của các ngân hàng khu vực.

Ngân hàng Cộng đồng New York đã báo cáo một khoản lỗ bất ngờ vào cuối tháng 1 và phải trích lập 552 triệu USD cho các khoản lỗ tín dụng, với phần lớn khoản dự phòng được phân bổ cho danh mục đầu tư bất động sản thương mại (CRE).

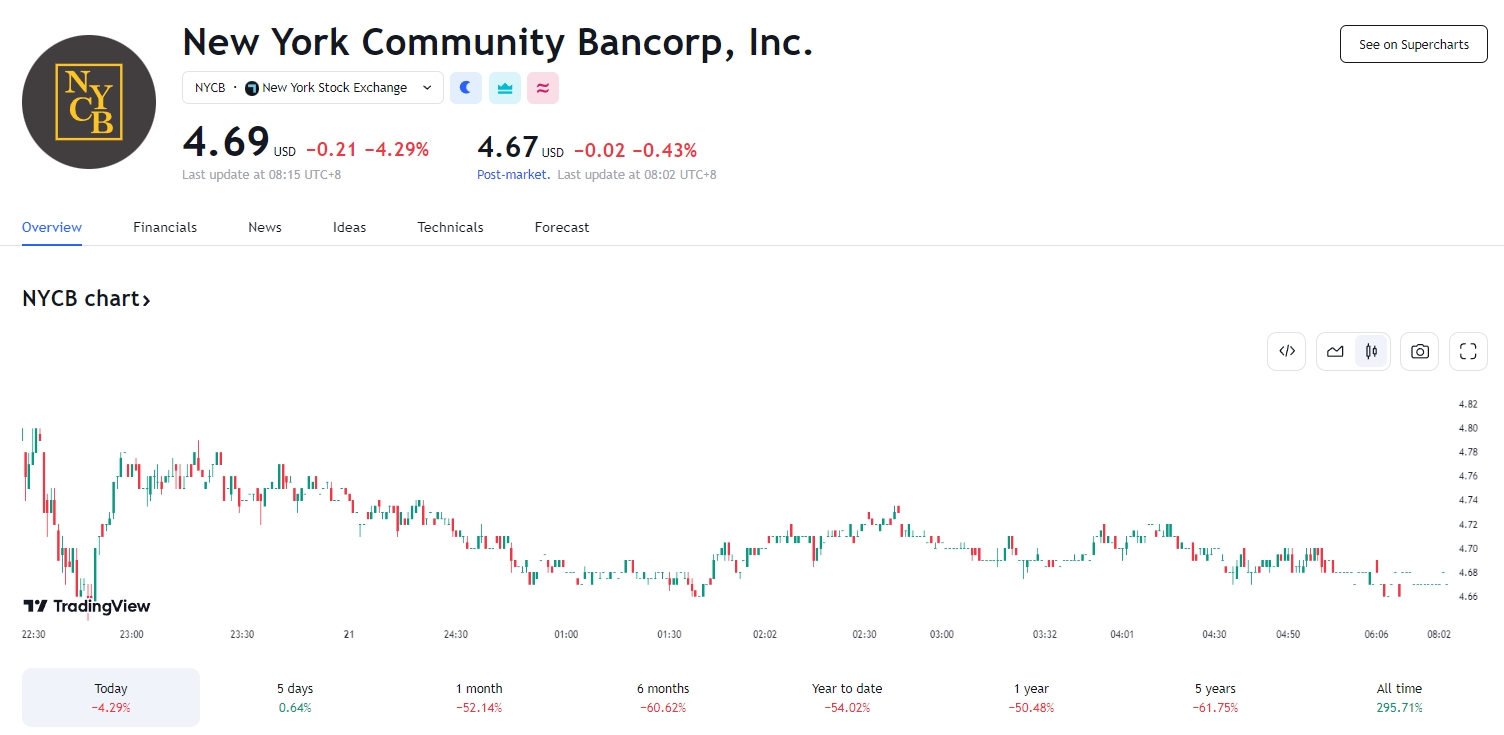

Khi chứng khoán Mỹ đóng cửa vào thứ Ba, giá cổ phiếu của Ngân hàng Cộng đồng New York đã giảm 4,29% xuống 4,69 USD, kéo mức giảm thêm 0,43% trong giao dịch sau giờ làm việc.

(Nguồn:Trading View)

Theo nghiên cứu của Apollo, các ngân hàng nhỏ hơn chiếm gần 70% tổng dư nợ cho vay bất động sản thương mại. Kể từ khi dịch bệnh bùng phát, nhiều tòa nhà văn phòng tiếp tục bị bỏ trống, áp lực cho vay bất động sản thương mại ngày càng gia tăng. Theo nhà cung cấp dữ liệu bất động sản Trepp, một số người cho vay có mức độ tập trung cao vào bất động sản thương mại.

Ngân hàng WaFd cho biết sự tập trung vào bất động sản thương mại của họ "rõ ràng là trọng tâm của các cơ quan quản lý trong hồ sơ sáp nhập Luther Burbank Savings gần đây", đồng thời nói thêm rằng ngân hàng đã nhận được sự chấp thuận cho việc mua lại vào ngày 30 tháng 1.

Giám đốc điều hành Ngân hàng Quốc gia Valley, Ira Robbins, cho biết trong một tuyên bố với Reuters: “Valley là một công ty cho vay bất động sản thương mại theo mối quan hệ đã được Văn phòng Kiểm soát Tiền tệ quản lý trong nhiều thập kỷ, chúng tôi vẫn hài lòng với danh mục bất động sản thương mại đa dạng và tinh vi của mình. Như mọi khi, chúng tôi đánh giá cao và hưởng lợi từ việc đối thoại thường xuyên với các cơ quan quản lý. "

Các nguồn pháp lý làm việc với các ngân hàng khu vực cho biết một số cuộc thảo luận về quy định bao gồm việc hỏi về tính thanh khoản và vị thế vốn của các ngân hàng cũng như loại trừ bất kỳ lĩnh vực nào có khả năng gây căng thẳng.

Các nguồn tin cho biết, các cuộc trò chuyện được kích hoạt sau khi Ngân hàng Cộng đồng New York báo cáo thu nhập, đồng thời cho biết thêm rằng việc giám sát tăng cường bao gồm các cuộc trò chuyện xung quanh mọi lĩnh vực hoạt động để đảm bảo ngân hàng có khả năng phục hồi.

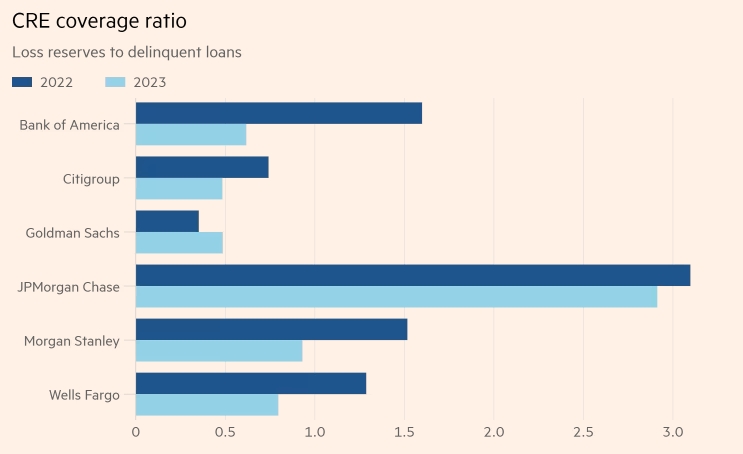

Tờ Financial Times trích dẫn các tài liệu cho thấy dự trữ trung bình tại JPMorgan Chase, Bank of America, Wells Fargo, Citigroup, Goldman Sachs và Morgan Stanley đã giảm từ 1,60 USD/USD nợ bất động sản thương mại với những người đi vay đã quá hạn ít nhất 30 ngày xuống còn 90 xu. Vào năm 2023, nợ quá hạn về bất động sản thương mại của sáu ngân hàng lớn gần như tăng gấp ba lên 9,3 tỷ USD và tình hình trở nên tồi tệ hơn rất nhiều.

(Nguồn:Financial Times)

Michael Barr, người giám sát hoạt động giám sát ngân hàng của Fed, cho biết: Các cơ quan quản lý "đã rất chú ý đến việc cho vay bất động sản thương mại của các ngân hàng", bao gồm "cách họ báo cáo rủi ro nội bộ" và liệu họ có cung cấp hợp lý và có đủ vốn để bù đắp những tổn thất tiềm ẩn trong tương lai đối với các khoản cho vay bất động sản thương mại hay không.

Trong toàn ngành ngân hàng Hoa Kỳ, giá trị các khoản vay quá hạn gắn liền với văn phòng, trung tâm mua sắm, căn hộ và các tài sản thương mại khác đã tăng hơn gấp đôi vào năm ngoái lên 24,3 tỷ USD, tăng từ mức 11,2 tỷ USD của năm trước.

Theo FDIC, các ngân hàng Mỹ hiện giữ 1,40 USD dự trữ cho mỗi 1 USD các khoản vay bất động sản thương mại đang bị truy thu, giảm từ mức 2,20 USD một năm trước, các ngân hàng có mức bảo hiểm tối thiểu đã phải gánh chịu các khoản lỗ cho vay bất động sản thương mại tiềm ẩn trong hơn 7 năm.

(Nguồn:Financial Times)

Bill Moreland, người thu thập và phân tích dữ liệu người cho vay tại BankRegData, cho biết không nghi ngờ gì nữa “dự phòng tổn thất cho vay trên toàn ngành sẽ phải tăng lên đáng kể”.

Richard Barkham, nhà kinh tế trưởng toàn cầu của công ty bất động sản thương mại CBRE, nhấn mạnh rằng trong lĩnh vực ngân hàng, bất kỳ sự suy giảm dự trữ nào về cơ bản đều là điều sai lầm. Ông ước tính rằng các ngân hàng có thể mất tới 60 tỷ USD cho các khoản cho vay bất động sản thương mại khó đòi trong 5 năm tới, gần gấp đôi số tiền 31 tỷ USD mà các ngân hàng đã dành cho các khoản lỗ cho các khoản vay này.

Quay trở lại với số liệu kinh tế Mỹ, thị trường đang chờ đợi các yếu tố thúc đẩy mới tiếp tục quyết định thời điểm bắt đầu chu kỳ nới lỏng của Cục Dự trữ Liên bang, biên bản cuộc họp tháng 1 của Ủy ban Thị trường mở Liên bang (FOMC) sẽ được công bố vào thứ Tư.

Các thị trường cũng đang chuẩn bị cho các bài phát biểu sắp tới của các thành viên Fed Bowman và Kashkari để thu thập thêm thông tin chi tiết.

Theo công cụ Fed Watch của CME, khả năng Fed cắt giảm lãi suất tại các cuộc họp tháng 3 và tháng 5 đã giảm mạnh khi thị trường đẩy lùi việc nới lỏng dự kiến cho đến tháng 6.

Phân tích kỹ thuật USD: Từ bỏ EMA 100 ngày, có thể sẽ có nhiều nhược điểm hơn

Nhà phân tích Patricio Martín của FXStreet cho biết các chỉ số biểu đồ hàng ngày của đồng đô la phản ánh một tình huống có phần mâu thuẫn trong bối cảnh kỹ thuật hiện tại. Mặc dù Chỉ số sức mạnh tương đối (RSI) nằm trong vùng tích cực nhưng độ dốc âm của nó cho thấy đà tăng đang suy yếu, gợi ý những rủi ro giảm giá tiềm ẩn.

Trong khi đó, các thanh màu xanh lục trong biểu đồ Phân kỳ hội tụ trung bình động (MACD) đang giảm dần, cho thấy áp lực mua đang giảm dần và tâm lý có thể đang thay đổi.

Ngoài ra, trong khi cặp tiền này đang giao dịch trên đường trung bình động đơn giản 20 và 200 ngày (SMA), điều này cho thấy quan điểm tăng giá truyền thống, những nỗ lực của phe bò để củng cố hiệu quả trên SMA 100 ngày đã đặt ra câu hỏi về sức mạnh của xu hướng tăng. xu hướng tăng.

Phân tích kỹ thuật vàng: Ngưỡng kháng cự 2031, có thể điều chỉnh trong tương lai

Nhà phân tích Bruce Powers của FXEmpire cho biết vàng tiếp tục tăng từ mức thấp nhất vào ngày 14 tháng 2 và đạt mức cao phục hồi theo xu hướng mới là 2031 điểm. Mức cao này đã đạt đến khu vực mục tiêu tiếp theo đã đề cập trước đó là 2031. Nó đã kiểm tra thành công mức kháng cự ở mức thoái lui Fibonacci 38,2% và vùng giá EMA 50 ngày. Ngoài ra, điều đáng chú ý là hôm thứ Ba cũng chứng kiến sự kiểm tra mức kháng cự cao tại đường xu hướng nội bộ trước đó. Sau khi đạt đến mức cao, người bán lại tiếp tục chiếm lĩnh, kéo vàng trở lại khu vực 50% của phạm vi giao dịch từ cao đến thấp trong ngày. Nói cách khác, mức kháng cự sẽ xuất hiện khi mục tiêu 2031 USD được đạt được.

Việc kiểm tra mức kháng cự tại đường trung bình động 50 ngày vào thứ Ba là lần thứ hai trong hai tuần đường này kích hoạt mức kháng cự và gây ra đợt bán tháo. Mức cao nhất của tuần trước cũng gặp phải mức kháng cự tại đường trung bình động 50 ngày. Với phản ứng giảm giá sau mức cao nhất năm 2031, sẽ không có gì ngạc nhiên khi thấy ít nhất một đợt điều chỉnh hoặc củng cố nhỏ khi giá vàng tiếp tục tiêu hóa mức tăng gần đây.

Vàng đã hoàn thành mô hình nến búa tăng hàng tuần vào tuần trước và ở chiều hướng tăng điểm, sự đột phá sẽ tạo ra sự phục hồi từ mức cao nhất của tuần trước là 2.031 USD. Tất nhiên, điều này sẽ đưa vàng vào vị thế mạnh hơn vì nó sẽ ở mức cao nhất trong hai tuần và cao hơn các đường trung bình động 20 và 50 ngày. Sau đó, khi giá đóng cửa hàng ngày vượt qua mức 2.031 USD, vàng sẽ được thanh toán cho các mục tiêu giá cao hơn. Đầu tiên là mức dao động cao trước đó gần 2.065 USD. Tiếp theo mục tiêu giá này là vùng giá 2.088 USD bắt nguồn từ đỉnh dao động ngày 28 tháng 12 năm 2023.

Việc đóng cửa hàng ngày trên mức cao nhất là 2.065 USD sẽ tiếp tục xác nhận sự đảo chiều tăng giá từ mức thấp gần đây, cũng như sức mạnh của xu hướng tăng đang phát triển. Nó là một phần của cấu trúc giá xu hướng giảm bị phá vỡ khi xu hướng tăng bị phá vỡ. Đến lúc đó, cơ hội kiểm tra giá vàng và có thể vượt mức cao nhất mọi thời đại là 2.135 USD kể từ tháng 12 năm 2023 sẽ tăng lên rất nhiều. Cho đến lúc đó, vàng có thể sẽ tiếp tục gặp khó khăn.

Mặt khác, việc phá vỡ dưới mức thấp nhất trong ba ngày là 1.995 USD sẽ khiến mức dao động thấp 1.985 USD gần đây có nguy cơ bị kiểm tra lại và có thể đột phá xuống mức giảm. Nếu điều này xảy ra, vùng hỗ trợ thấp hơn tiếp theo cần theo dõi là khoảng 1,979 USD đến 1,973 USD.

(Nguồn:FXEmpire)

Phân tích kỹ thuật bitcoin: Thanh lý long đòn bẩy 50 triệu đô la dẫn đến thoái lui

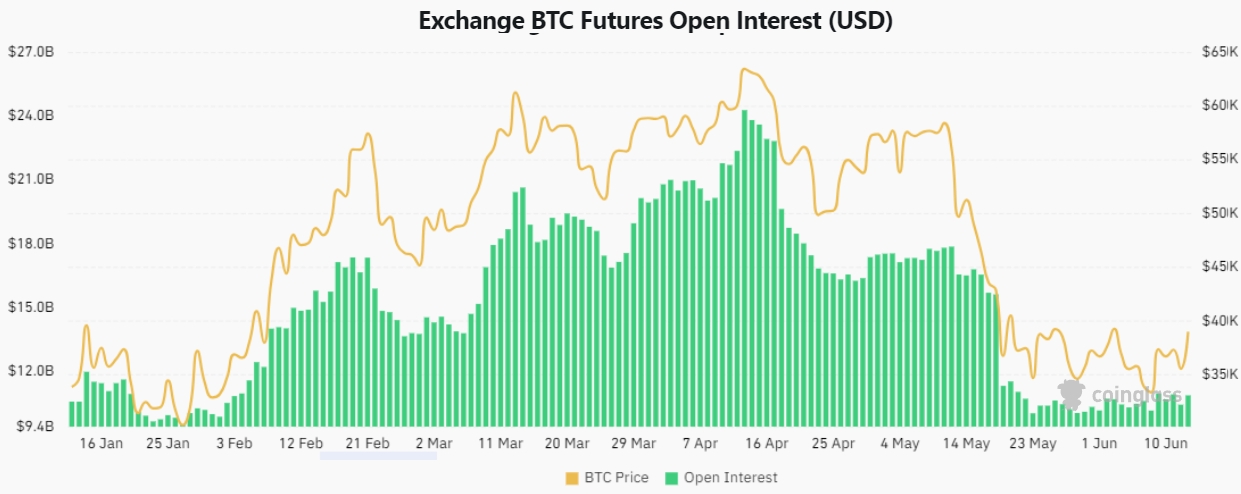

CoinTelegraph chỉ ra rằng Bitcoin từng đạt gần 53.000 USD và nhanh chóng vượt quá 52.900 USD trước khi điều chỉnh do thanh lý 50 triệu USD trong thời gian dài có đòn bẩy. Tuy nhiên, ngay cả khi giảm xuống còn 50.750 USD, lãi suất mở hợp đồng tương lai Bitcoin vẫn ở mức 23,7 tỷ USD, chỉ thấp hơn 2,5% so với mức cao nhất mọi thời đại vào tháng 4 năm 2021.

Vào tháng 4 năm 2021, lãi suất mở đạt đỉnh 24,3 tỷ USD, nhưng không vượt qua được ngưỡng kháng cự 64.900 USD, dẫn đến mức điều chỉnh 27% trong 11 ngày. Với nhu cầu mạnh mẽ hiện nay đối với các hợp đồng tương lai Bitcoin, các nhà đầu tư đang xem xét khả năng xảy ra kết quả tương tự.

(Nguồn:CoinTelegraph)

Một số nhà giao dịch tin rằng lãi suất mở hợp đồng tương lai Bitcoin tăng lên cho thấy việc vay mượn quá mức, nhưng điều này không chính xác về mặt tổng thể. Mỗi giao dịch phái sinh yêu cầu người mua và người bán có quy mô ngang nhau, cho phép các nhà đầu tư phòng ngừa rủi ro hoàn toàn, ngay cả khi sử dụng đòn bẩy, ví dụ: mua hợp đồng tương lai Bitcoin hàng tháng và bán cùng lúc một lượng hợp đồng vĩnh viễn tương đương nếu có mức chênh lệch thuận lợi.

Lãi suất mở đạt mức cao nhất mọi thời đại là 24,3 tỷ USD, bản thân con số này không có ảnh hưởng nhiều. Vào năm 2021, Binance dẫn đầu thị phần hợp đồng tương lai Bitcoin, được thúc đẩy bởi dòng chảy bán lẻ, trong khi vị trí thống trị hiện tại thuộc về CME Group, chủ yếu bao gồm các nhà đầu tư tổ chức. Mặc dù dữ liệu này không loại trừ khả năng điều chỉnh giá Bitcoin mạnh do thị trường phái sinh thúc đẩy, nhưng nó khiến điều đó ít xảy ra hơn.

Người ta có thể lập luận rằng lãi suất mở cao làm tăng khả năng thanh lý xếp tầng, điều này có lý. Tuy nhiên, để đạt được điều kiện này, hệ thống sẽ phải vay và cho vay đáng kể, điều này khó có thể xảy ra với các hợp đồng CME yêu cầu ký quỹ tiền gửi 50%. Tương tự như vậy, các nhà giao dịch Deribit có xu hướng thực hiện cách tiếp cận thận trọng hơn so với Bybit, dẫn đến mức thanh lý khác nhau. Về cơ bản, toàn bộ nhóm lãi mở hợp đồng tương lai Bitcoin thiếu tính nhất quán hợp lý.

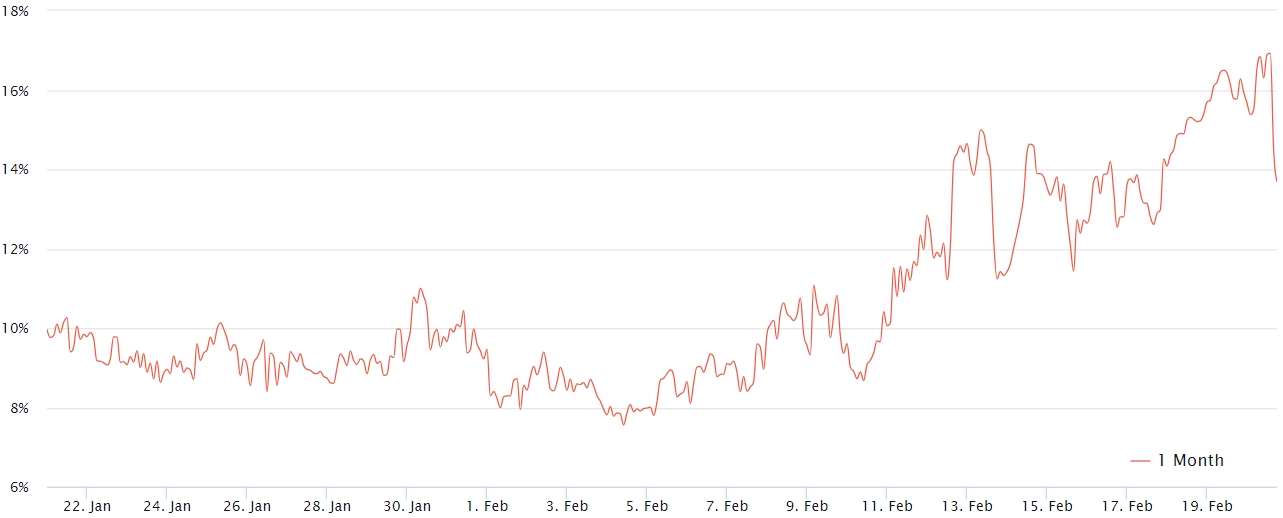

Bất kể đòn bẩy được sử dụng là gì, người ta có thể đánh giá mức độ lạc quan của các nhà giao dịch chuyên nghiệp bằng cách kiểm tra khoản bù hoãn mua tương lai Bitcoin. Trong thị trường bình thường, các hợp đồng này phải giao dịch cao hơn 5-10% so với thị trường giao ngay thông thường để có thời gian thanh toán dài hơn.

(Nguồn:Laevitas.ch)

Phí bảo hiểm hợp đồng tháng cố định của Bitcoin gần đây đã đạt đỉnh 17% vào ngày 20 tháng 2, khi giá của nó ở mức gần 53.000 USD. Hiện tại, chỉ báo này ở mức 14%, cho thấy mức giảm xuống còn 50.750 USD không làm giảm tâm lý lạc quan. Điều đáng chú ý là những con số này được tính hàng năm, vì vậy chi phí để giữ một vị thế mua có đòn bẩy trong một tháng là 1,1%. #Độc quyền dành cho hội viên VIP#