Nhân dân tệ và Yên Nhật chịu thất bại! Đồng đô la Mỹ được hỗ trợ bởi 2 yếu tố địa chính trị chính: ING: Nhà đầu cơ giá lên của Trung Quốc và Nhật Bản trở về tay trắng

Bản tin tài chính FX168 (Hồng Kông): Trong phiên giao dịch sớm tại thị trường châu Âu vào thứ Ba (31 tháng 10), chỉ số đô la Mỹ đã giảm trở lại mức 106,08, nhưng đồng Nhân dân tệ và đồng yên Nhật đã không tận dụng được tình hình, và đồng tiền châu Á trường tiền tệ bị thất bại. Dữ liệu PMI tháng 10 của Trung Quốc cho thấy đà tăng trưởng kinh tế nước này suy yếu, tốc độ tăng trưởng của hầu hết các ngành công nghiệp chậm lại và tổng sản phẩm quốc nội (GDP) có thể giảm trong quý 4 năm nay. Ngân hàng Nhật Bản quyết định giữ nguyên lãi suất ở mức -0,1% và áp dụng điều chỉnh "bồ câu" đối với chính sách kiểm soát đường cong lợi suất (YCC). Tập đoàn Quốc tế Hà Lan (ING) chỉ ra rằng xung đột ở Trung Đông và tác động của giá dầu đã hỗ trợ việc mua đô la, và những nhà đầu cơ giá lên trên thị trường tiền tệ Trung Quốc và Nhật Bản cuối cùng đã trắng tay.

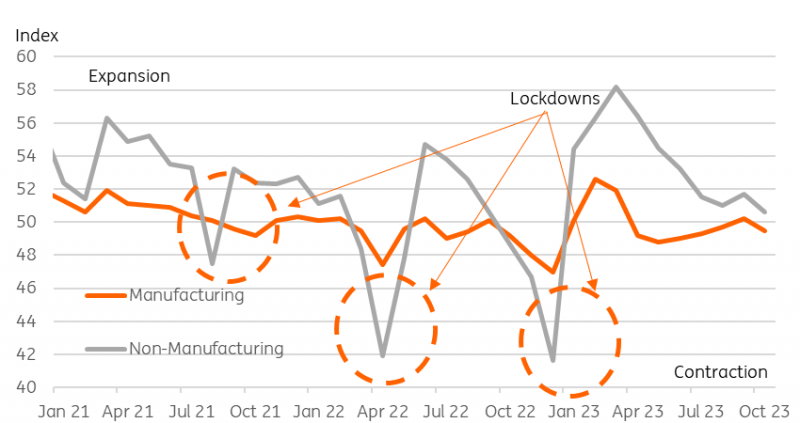

Dữ liệu PMI chính thức của Trung Quốc giảm trong tháng 10, đây là một điều hơi sốc vì dữ liệu hoạt động gần đây ổn định, cho thấy nền kinh tế vẫn đang gặp khó khăn mặc dù số liệu GDP quý 3 năm 2023 được công bố gần đây tốt hơn dự kiến. PMI tổng hợp của Trung Quốc giảm từ 52,0 xuống 50,7, phù hợp với tốc độ tăng trưởng kinh tế chung rất chậm. Trong số đó, chỉ số PMI sản xuất rơi vào vùng co hẹp 49,5, thấp hơn mức 50,2. Chỉ số phi sản xuất giảm đáng kể, từ 51,7 xuống 50,6, nhưng vẫn nằm trong biên độ mở rộng. #kinh tế Trung Quốc#

(Nguồn:ING)

Nhìn vào các loại ngành, tốc độ tăng trưởng đã chậm lại trong tháng 10 đối với hầu hết các ngành sản xuất, nhưng đối với các công ty sử dụng nhiều năng lượng, hoạt động thực sự giảm nhẹ, điều này có thể bị ảnh hưởng bởi sự tăng giá năng lượng dầu thô gần đây.

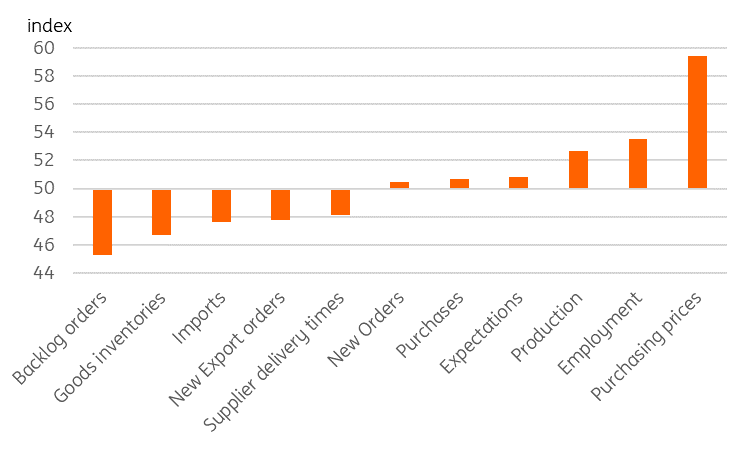

Đối với ngành sản xuất, các thành phần phụ của chỉ số PMI đều có sự trộn lẫn. Đơn đặt hàng xuất khẩu yếu và hàng tồn kho tăng cùng với nhập khẩu yếu đã đè nặng lên chỉ số chung. Bản thân hoạt động sản xuất không đến nỗi tệ và việc làm có vẻ mạnh mẽ hơn, mặc dù phần lớn sự tăng trưởng có thể là do giá mua cao hơn, đây không hẳn là một điều tốt.

(Nguồn:ING)

ING cho rằng, nếu phản ánh qua số liệu hoạt động cứng, chỉ số quản lý mua hàng cho thấy đà tăng trưởng kinh tế Trung Quốc suy yếu vào đầu quý 4. Thảo luận về các biện pháp hỗ trợ gần đây, bao gồm cả việc gia tăng thâm hụt của chính phủ trung ương, có thể có tác động lớn hơn đến tăng trưởng vào đầu năm 2024, sẽ giúp bù đắp bất kỳ sự chậm lại nào trong nền kinh tế.

Dữ liệu hiện tại từ Trung Quốc cho thấy tăng trưởng kinh tế vẫn tiếp tục, mặc dù với tốc độ chậm hơn. Nếu bộ dữ liệu ban đầu này đại diện cho phần còn lại của quý, thì mặc dù tốc độ tăng trưởng gia tăng chậm lại trong quý 4 năm 2023, nhưng vẫn đủ để Trung Quốc đạt được mục tiêu GDP 5% vào năm 2023.

“Tuy nhiên, 5% là ngưỡng thấp và việc đạt được mục tiêu này không có nghĩa là mọi lo ngại về tăng trưởng của Trung Quốc đã chấm dứt”, ING nhấn mạnh.

'Đồng đô la Mỹ tiếp tục mạnh lên và hiện không có thách thức nào. Chỉ số PMI yếu của Trung Quốc hiện đang gây khó khăn cho việc chuyển quỹ đầu tư sang châu Á và quyết định của Ngân hàng Trung ương Nhật Bản một lần nữa khiến đồng yên tăng giá trắng tay. Trong khi đó, việc công bố GDP quý 3 ở châu Âu làm tăng thêm cảm giác trì trệ/suy thoái ở đó. Ngoài ra, bối cảnh địa chính trị vẫn thuận lợi cho đồng đô la Mỹ và bất kỳ mối đe dọa leo thang nào ở Trung Đông cũng như tác động của nó đối với giá dầu sẽ tiếp tục hỗ trợ việc mua bằng đô la Mỹ. Trong triển vọng hàng hóa mới nhất của mình, Ngân hàng Thế giới tin rằng giá dầu thô Brent có thể đạt 150 USD/thùng trong kịch bản hỗn loạn nhất.

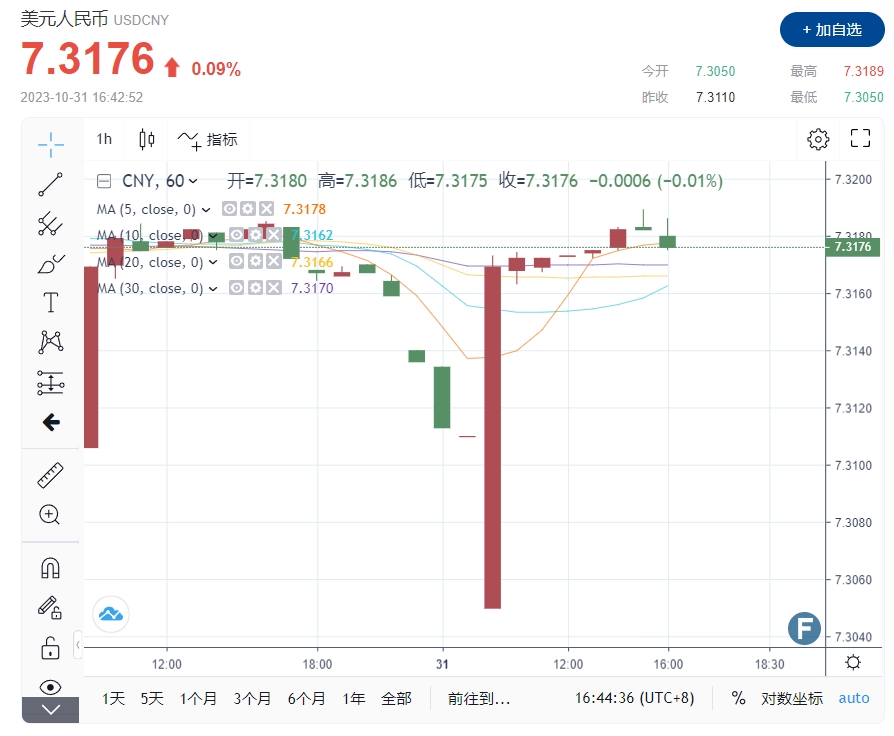

Trong bối cảnh dữ liệu kinh tế không nhất quán từ Trung Quốc và Hoa Kỳ, USD/CNY đã tăng lên 7,3176 vào thứ Ba.

Thị trường cũng chứng kiến Kho bạc Hoa Kỳ công bố nhu cầu vay trong quý 4, ở mức đáng ngạc nhiên là 776 tỷ USD so với dự báo 852 tỷ USD vào tháng 8. Thu nhập tốt hơn sẽ giúp ích ở đây. Trọng tâm bây giờ chuyển sang gói hoàn trả được công bố hôm thứ Tư và liệu Bộ Tài chính có muốn đưa phần phát hành ngày càng tăng vào tín phiếu Kho bạc như một phương tiện bảo vệ lợi ích lâu dài hay không.

“Chúng tôi tin rằng thông báo hoàn trả vào thứ Tư vẫn là một rủi ro sự kiện quan trọng đối với thị trường trái phiếu”, ING lưu ý.

Vào thứ Ba, lịch của Hoa Kỳ bao gồm Chỉ số chi phí việc làm (ECI) quý 3, một trong những thước đo ưa thích của Fed về lạm phát tiền lương và năng suất. Thị trường nhìn chung kỳ vọng mức tăng trưởng hàng quý là 1,0%. Bất kỳ sự bất ngờ tăng giá nào cũng sẽ có tác dụng tích cực đối với đồng đô la bằng cách bổ sung vào quan điểm diều hâu hiện tại của Fed và câu chuyện dài hạn sẽ cao hơn.

Các nhà đầu tư cũng sẽ xem xét chỉ số niềm tin người tiêu dùng của Conference Board trong tháng 10, dự kiến sẽ giảm khi lãi suất tăng và việc trả nợ cho sinh viên bắt đầu bị ảnh hưởng. ING cho biết: “Hãy xem liệu các nhà đầu tư có sẵn sàng tập trung vào dữ liệu người tiêu dùng hay không khi cộng đồng này thúc đẩy con số GDP quý 3 đáng kinh ngạc”.

ING Outlook dự đoán: “Chúng tôi kỳ vọng chỉ số đô la Mỹ sẽ tiếp tục giao dịch ở giữa phạm vi 105,35-107,35, với rủi ro tăng giá từ dữ liệu ECI và rủi ro giảm giá từ dữ liệu niềm tin”.

Euro: Lãi suất suy yếu dưới áp lực

Tỷ giá hoán đổi hai năm của Eurozone đã giảm gần 25 điểm cơ bản trong vài tuần qua do dữ liệu và những bình luận ôn hòa làm dấy lên tuyên bố rằng Ngân hàng Trung ương Châu Âu đã thực hiện chính sách thắt chặt. Dữ liệu hôm thứ Ba sẽ hỗ trợ những chủ đề này, với GDP quý 3 của khu vực đồng euro sẽ không thay đổi so với quý trước và chỉ số giá tiêu dùng (CPI) sơ bộ của tháng 10 sẽ cho thấy sự cải thiện hơn nữa. CPI chung và CPI cơ bản dự kiến sẽ giảm lần lượt xuống 3,1% và 4,2% so với cùng kỳ năm ngoái từ mức 4,3% và 4,5%.

Phân tích của ING cho biết: "Việc tỷ giá hoán đổi khu vực đồng euro giảm nhẹ đã khiến chênh lệch hoán đổi EURUSD kỳ hạn 2 năm lại mở rộng, tạo ra lực cản cho sự phục hồi của EUR/USD. Trừ khi niềm tin của người tiêu dùng Mỹ giảm đáng kể, chúng tôi nghi ngờ liệu các nhà đầu tư có sẵn sàng theo đuổi hay không." EUR/USD trên ngưỡng kháng cự trong ngày ở mức 1,0630/40, đặc biệt là trước cuộc họp FOMC vào ngày mai.”

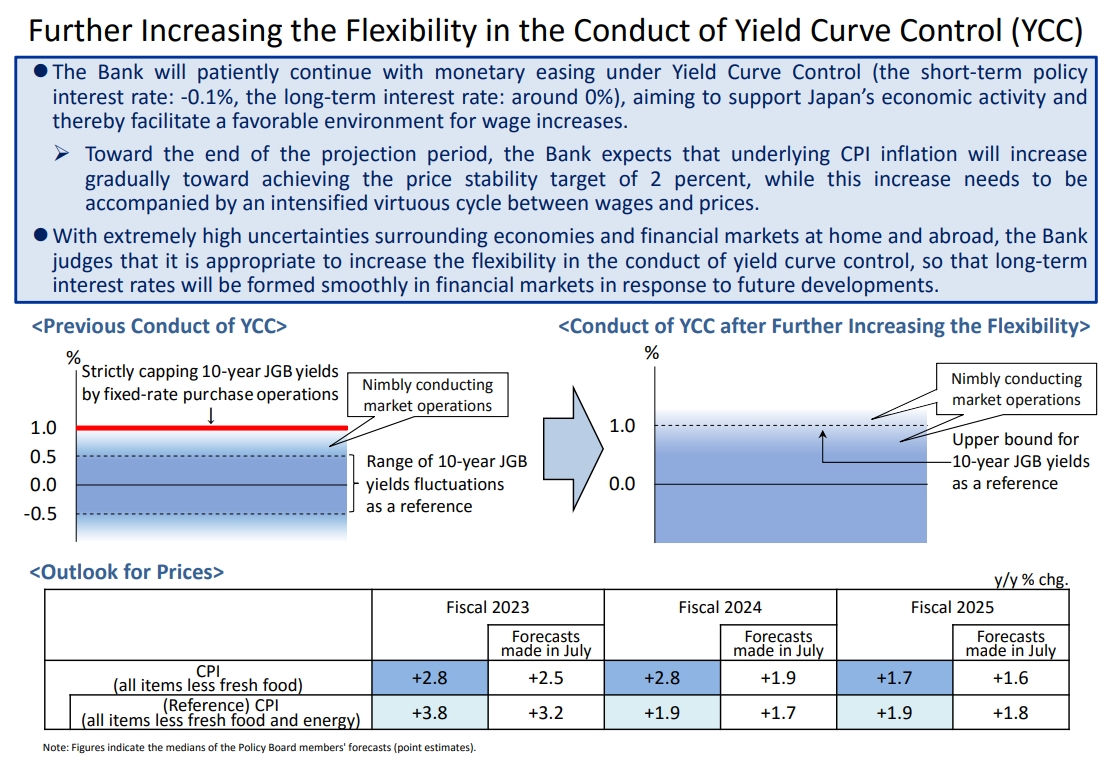

JPY: BOJ không vội thoát khỏi chính sách YCC

USD/JPY một lần nữa giao dịch trên mức 150 do kỳ vọng về việc Ngân hàng Nhật Bản thoát khỏi chiến lược YCC của mình một lần nữa không thành hiện thực. Biểu đồ do ING công bố hôm thứ Ba cho thấy lãi suất 1% của trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm không còn là đường đỏ đậm (hard cap), giờ đây nó đã trở thành tỷ giá tham chiếu cho “việc thực hiện các hoạt động thị trường một cách linh hoạt” của Ngân hàng Trung ương Nhật Bản.

(Nguồn:ING)

ING giải thích: “Ngân hàng Nhật Bản đã tạo ấn tượng rằng họ thận trọng trước sự gia tăng lợi suất trái phiếu chính phủ Nhật Bản, Đó là lý do tại sao nó thực hiện hành động thận trọng như vậy ở đây. Đồng thời, những thay đổi trong dự báo lạm phát không đủ để ủng hộ quan điểm thoát khỏi chính sách YCC. CPI không bao gồm thực phẩm dự kiến ở mức 1,7% trong năm tài chính 2025, nghĩa là sẽ ổn định ở mức không quá 2%. "

“Chúng tôi nghĩ rằng chúng tôi cũng có thể thấy dữ liệu can thiệp ngoại hối trong tháng 10, dữ liệu này dường như chưa được công bố. Nhìn chung, quyết định của BOJ hôm thứ Ba không khiến quan điểm của chúng tôi thiết lập lại đối với đồng yên và rủi ro hiện tại là USD/JPY đã tăng lên 152 và khiến ngân hàng trung ương phải thực hiện các biện pháp can thiệp ngoại hối mạnh mẽ”, ING kết luận.